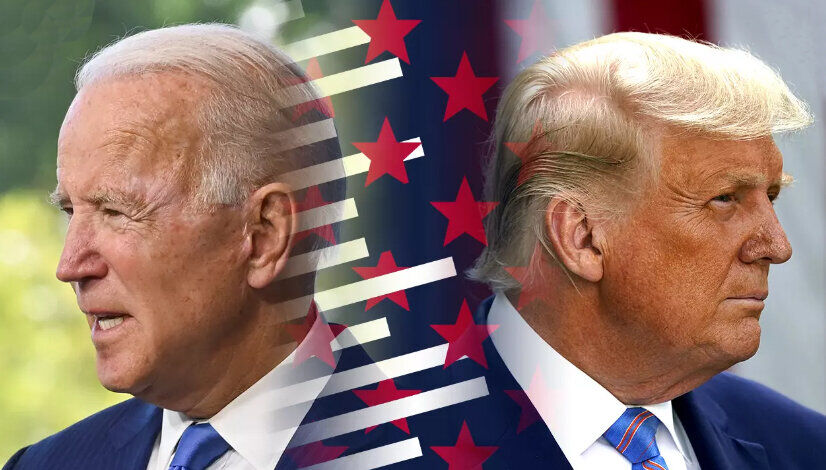

روزنامه همشهری در گفت و گو با محمد نوربخش کارشناس بازار سرمایه می آورد: این روزها آنچه بیش ازهر چیزی برای سرمایهگذاران اهمیت دارد اثر احتمالی انتخاب هریک از ۲نامزد ریاستجمهوری آمریکا بر بازارهاست. آنطور که محمد نوربخش، کارشناس بازار سرمایه در گفتوگوی زیر تحلیل میکند، انتخاب دونالد ترامپ میتوانست به رشد قیمت دلار و بهدنبال آن رشد در سایر بازارها منجر شود. به باور او اگرچه تفاوت زیادی در سیاست جمهوریخواهان و دمکراتها وجود ندارد با این حال راهیابی جو بایدن به کاخ سفید در کوتاهمدت میتواند به کاهش قیمت ارز و شاخص بورس منجر شود اما در بلندمدت کاهش شدید قیمت ارز را بهدنبال نخواهد داشت.

اگر دونالد ترامپ بهعنوان رئیسجمهورآمریکا انتخاب میشد چه اتقاقی دربازار ارز میافتاد؟

اگر ترامپ دوباره رئیسجمهور میشد چشمانداز چندان مطلوبی پیشرو وجود نداشت زیرا او طرفدار فشار حداکثری به ایران است و این سیاست عمدتا بر اعمال تحریمهای اقتصادی تمرکز دارد؛ عمده هدف تحریمهای اقتصادی هم کاهش درآمدهای نفتی ایران است. این تحریمها تاکنون توانسته ۳۰میلیارد دلار از درآمدهای نفتی ایران را کم کند که به کاهش عرضه ارز در کشور منجر شده است.

عرضه ارز در ایران متاثر از صادرات نفتی و غیرنفتی است. درصورت تداوم دوره ریاستجمهوری دونالد ترامپ درآمد نفتی ایران به ۲ تا ۳میلیار دلار (به اضافه درآمدهای گازی) خواهد رسید در نتیجه باید بخش اصلی عرضه ارز از طریق درآمدهای غیرنفتی تامین شود. هماکنون میزان صادرات غیرنفتی ایران ۴۰میلیارد دلار و حجم کل واردات با احتساب واردات رسمی، غیررسمی و خالص واردات خدمات معادل ۵۵میلیارد دلار است یعنی میزان تقاضای ارزی کشور، سالانه، بیش از ۱۵میلیارد دلار از میزان عرضه ارز بیشتر است. اگر تحریمها تحت هر شرایطی بهدلیل سیاست فشار حداکثری دونالد ترامپ ادامه پیدا کند بازار ارز در ایران با مشکلات زیادی مواجه میشود و قیمت ارز افزایش خواهد یافت و متأسفانه بازار ارز غیرقابل کنترل خواهد شد زیرا میزان عرضه و تقاضای ارز با هم تناسب ندارد.

انتخاب دونالد ترامپ بر بازار سهام چه تأثیری داشت؟

در این شرایط تحولات بازار ارز سایر بازارها را نیز متاثر میکرد، رشد قیمت ارز میتواند به افزایش شاخص بورس منجر شود اما با اعمال سیاست فشار حداکثری بر ایران فضای اقتصاد هم امنیتی میشود. وقتی فضای اقتصاد، امنیتی شود ریسک سرمایهگذاری در بازار سهام بالا میرود.

هرچند درصورت ادامه تحریمها قیمت دلار رشد میکند و این به رشد اسمی بازار سهام کمک میکند اما امنیتی شدن بازار و نگاه امنیتی به سیاستگذاری اقتصادی، خطر مهلکی برای بازار سهام دارد. زیرا سیاستهای دستوری در نظام قیمتگذاری برسایر سیاستها غلبه میکند. حتی ممکن است بازارها ازجمله ارز به حدی امنیتی شود که به تغییر مدیران شرکتها منجر شود. ما نمونههایی را درتاریخ از امنیتی شدن اقتصاد داشتهایم که اصلا بهنفع بازار سهام نبوده است. بنابراین با وجود آنکه افزایش قیمت ارز در کوتاهمدت بهنفع بورس است اما در درازمدت امنیتی شدن فضای اقتصادی تحتتأثیر انتخاب دونالد ترامپ نمیتواند بهنفع بازار سهام باشد. همینطور تحریمهای اقتصادی استهلاک زیادی را برای شرکتها ایجاد میکند و موجب میشود طرحهای توسعه شرکتها یا به خوبی اجرا نشوند یا کلا متوقف شوند یا شرکتها در بخش تعمیر و نگهداری دچار مشکل شوند.

طبق این سناریو در سایر بازارها چه اتفاقی خواهد افتاد؟

با انتخاب دونالد ترامپ قیمت مسکن تحتتأثیر افزایش قیمت دلار رشد خواهد کرد. همچنین ما انتظار داریم سیاستگذاران پولی در ایران نرخ بهره را افزایش دهند و این افزایش نرخ بهره سم مهلکی برای اقتصاد ایران است چون فقط صورت مسئله را پاک میکند. اگرنرخ بهره یا سپردهها افزایش یابد مثلا به ۲۵درصد برسد بهای تمامشده پول برای برخی بانکها به ۳۵درصد میرسد. آیا کسی که تسهیلات دریافت میکند با چنین نرخ رشد اقتصادی میتواند در تولید چنین نرخ بهرهای پرداخت کند. نکته اینجاست که هماکنون نرخ بهره پایین نیست اما مشکل این است که تورم در کشور ما بالاست و نرخ بهره حقیقی یعنی تفاوت نرخ سود سپردهها و تورم خیلی زیاد است.

در صورت انتخاب جو بایدن بهعنوان رئیسجمهوری آمریکا چه تحولاتی در بازار ارز اتفاق خواهد افتاد؟

درصورتیکه بایدن پیروز انتخابات آمریکا شود که نتایج تاکنون این احتمال را تقویت کردهاست، انتظار نداریم او خیلی سریع به برجام بازگردد اما فرض بر این است که فشارهای حداکثری ادامه پیدا نکند.

در کوتاهمدت انتخاب بایدن و توقف سیاست فشار حداکثری، به افزایش عرضه ارز بهویژه از سوی کسانی منجر میشود که ارز را برای پوشش ریسکشان خریداری کرده بودند اما قیمت ارز در بلندمدت با ریزش خیلی زیادی مواجه نخواهد شد، درواقع ما انتظار ریزش شدید در بلندمدت نداریم اما در کوتاهمدت بهدلیل اثرات روانی که انتخاب بایدن دارد قیمت ارز کاهش پیدا خواهد کرد. با این حال این کاهش قیمت نمیتواند پایدار باشد و در بلندمدت قیمت ارز با نزول خیلی زیادی مواجه نخواهد شد زیرا خروج سرمایه به بسته شدن کف قیمت دلار منجر میشود این موضوع مانع از نزول بیشتر قیمت ارز خواهد شد. همچنین اگر جو بایدن بهعنوان رئیسجمهوری آمریکا انتخاب شود و او به برجام باز گردد و ایران بتواند روزانه ۱.۵ تا ۲میلیون بشکه نفت به قیمت هر بشکه ۴۰ تا ۴۲دلار بفروشد ارزش کل درآمدهای نفتی ایران به ۳۰میلیارد دلار خواهد رسید. یعنی میزان عرضه ارز در کشور با احتساب درآمدهای غیرنفتی به ۷۰میلیارد دلار خواهد رسید.

کاهش نرخ ارز درصورت پیروزی بایدن تا کجا ادامه پیدا خواهد کرد؟

بدون درنظر گرفتن اثرات روانی در کوتاهمدت و کاهشهای هیجانی، قیمت هردلار آمریکا در بلندمدت در محدوده ۲۰ تا ۲۲تومان کاهش پیدا کند و بعد از آن قیمت دلار دوباره تحتتأثیر مشکلات اقتصادی که ما در داخل اقتصادمان داریم رشد خواهد کرد.

با پیروزی بایدن چه اتفاقی در بازار سهام خواهد افتاد؟

در صورت انتخاب بایدن در نتیجه رشد نکردن قیمت دلار درآمد اسمی شرکتهای بورس کاهش پیدا میکند اما در مقابل با از بین رفتن سیاست فشار حداکثری، ریسکها کاهش پیدا میکند که در بلندمدت بهنفع بازار سهام است اما در کوتاهمدت همان هیجانهایی که در بازار ارز وجود دارد به بازار سهام هم منتقل خواهد شد و به کاهش شاخص منجر میشود. این هیجان در صنایعی که دلار محور هستند بیشتر خواهد بود و بعد به کل بازار سرایت میکند.

آیا در سیاست دولت در بازار پول هم تغییراتی رخ خواهد داد؟

اگر فشار حداکثری ادامه پیدا نکند نرخ بهره که مخرب تولید است افزایش نخواهد یافت.

تهران- ایرنا- محمد نوربخش کارشناس بازار سرمایه به روزنامه همشهری میگوید: اگر ترامپ دوباره رئیسجمهور میشد چشمانداز چندان مطلوبی پیشرو وجود نداشت زیرا او طرفدار فشار حداکثری به ایران است. درصورتیکه بایدن پیروز انتخابات آمریکا شود که نتایج تاکنون این احتمال را تقویت کردهاست، انتظار نداریم او خیلی سریع به برجام بازگردد اما فرض بر این است که فشارهای حداکثری ادامه پیدا نکند.

نظر شما