به گزارش ایرنا، سوءمدیریت دولت قبل در حوزه اقتصادی سبب کوچکتر شدن سفره مردم، غنیتر شدن ثروتمندان و کاهش قدرت خرید طبقه متوسط شد.

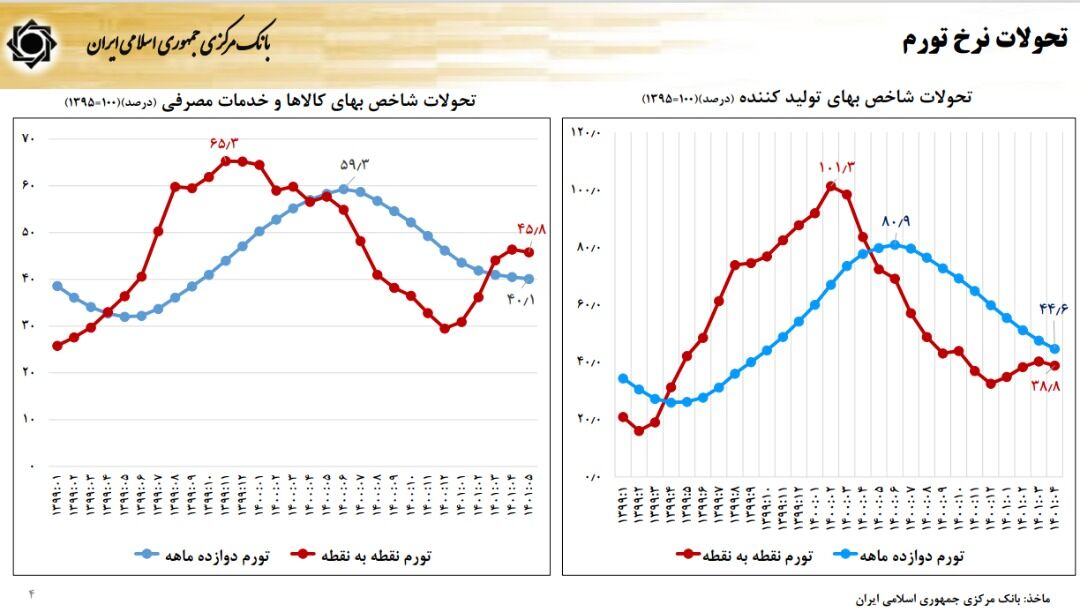

استقراض دولت قبل از بانک مرکزی برای تامین کسری بودجه منجر به افزایش پایه پولی و رشد نقدینگی شد که بر اساس اظهارات روز گذشته معاون اقتصادی بانک مرکزی، باعث تحمیل تورم ۵۹.۳ درصدی به کشور در پایان دولت قبل گردید. با اقدامات دولت سیزدهم این رقم در مردادماه ۱۴۰۱ با کاهش حدود ۲۰ واحدی به حدود ۴۰.۱ درصد رسید.

مهمترین دلیل رشد تورم در دهههای گذشته افزایش پایه پولی و عدم هدایت نقدینگی به سمت افزایش تولید و رشد اقتصادی بوده است به طوری که با فقدان رشد اقتصادی پایدار، رشد پایه پولی خود را در افزایش تورم نشان میدهد. در واقع هنگامی که اقتصاد توان جذب نقدینگی را نداشته باشد، افزایش پایه پولی به صورت تورم در جامعه نمود پیدا میکند.

سوال کلیدی این است که اقدامات اصلی دولت در مهار نرخ تورم چه بوده است؟

انضباط مالی و عدم استقراض از بانک مرکزی

دولت سیزدهم طی یک سال گذشته با محوریت بانک مرکزی اقدام به تقویت انضباط مالی دولت کرد رویکردی که به توقف برداشت تنخواه از منابع بانک مرکزی انجامید.

در همین رابطه قائم مقام بانک مرکزی اصغر ابوالحسنی هستیانی در یک گفتوگوی تلویزیونی گفت: دولت سیزدهم هیچ استقراض مستقیمی از بانک مرکزی انجام نداده که در نتیجه در پایان سال ۱۴۰۰ بر خلاف سال ۱۳۹۹ و سالهای قبلتر، دولت توانست حدود ۵۵ همت تنخواه خود را به صورت نقدی تسویه کند و تا کنون نیز درخواست تنخواهی نداشته است.

در همین رابطه در جدیدترین آمار بانک مرکزی پایه پولی در پایان تیرماه سال ۱۴۰۱ با رشدی معادل ۸.۱ درصد نسبت به پایان سال ۱۴۰۰ (معادل با ۴۹۰ هزار میلیارد ریال افزایش) به ۶۵۳۰ هزار میلیارد ریال رسید. لازم به اشاره است که در دوره مشابه سال ۱۴۰۰، رشد پایه پولی به میزان ۱۲.۸ درصد رشد یافته بود.

کاهش سرعت رشد پایه پولی در دولت سیزدهم، نشان دهنده موفقیت سیاستهای ضد تورمی دولت و اثرگذاری آن در ماههای آینده است.

اصلاح نظام بانکی

دولت سیزدهم با پایان دادن به مماشات با بانکهای کژرفتار از طریق الزام آنها به محدود کردن رشد ترازنامه و افشای عمومی تسهیلات کلان و مرتبط، گامی بلند در جهت حل ریشهای تورم در کشور برداشت.

جدیترین اقدام بانک مرکزی در جهت کنترل خلق پول در سیستم بانکی اعمال محدودیت بر رشد ترازنامه بانکها در سال گذشته بود. به طوری که رشد ماهانه بانکهای تجاری به ۲ درصد و برای بانکهای توسعهای به ۲.۵ درصد محدود شد، اما این پایان کار نبود و در سال جاری رشد ماهانه ترازنامه بانکهای با کفایت سرمایه ضعیف به ۱.۵ درصد و بانکهای با کفایت سرمایه مطلوب به ۲.۵ درصد محدود شد.

این موضوع بیانگر این است که بانک مرکزی از سیاستهای سختگیرانه خود در مورد خلق پول شبکه بانکی ذرهای عقب نشینی نکرده است. الزام بانک ها به افشای تسهیلات کلان که موضوع بند د تبصره ۱۶ قانون بودجه سال جاری میباشد نیز فضا را برای مدیران متخلف ناامن کرده است.

حذف رانت ارز ترجیحی

به جرات میتوان گفت شجاعانهترین اقدام دولت سیزدهم در راستای انضباط در توزیع یارانهها و جلوگیری از هدررفت منابع در شرایط جنگ نابرابر اقتصادی حذف ارز ۴۲۰۰ تومانی بود.

تامین ارز ترجیحی از محل پایه پولی مسئلهای بود که چندی پیش رئیس کل بانک مرکزی از آن پرده برداشت. علی صالحآبادی پیش از این در یک برنامه تلویزیونی به صراحت از تزریق پایه پولی جدید برای تامین ارز ۴۲۰۰ تومانی در دولت گذشته پرده برداشت. این گزاره نشان میدهد ارز ۴۲۰۰ تومانی که برای کنترل قیمتها اجرا شد، خود به عاملی برای رشد پایه پولی و سطح عمومی قیمتها تبدیل شد. علاوه بر این، تداوم این سیاست باعث هدررفت ذخایر ارزی، تضعیف تولید، بروز فسادهای گسترده و تشدید نابرابری بر اثر بهرهمندی ناعادلانه اقشار مختلف از یارانه ارز ترجیحی شد. همین مسائل و بسیاری مسائل دیگر باعث شد دولت سیزدهم در اولین سال فعالیت خود، اجرای این سیاست را متوقف و پرداخت مستقیم یارانه نقدی به خانوار را جایگزین آن کند.

البته اصلیترین پیامد جراحی اقتصاد ایران و حذف ارز ترجیحی افزایش قیمت کالاهای اساسی و رشد تورم بود. مسئلهای که دولت با پرداخت یارانه نقدی و افزایش قدرت خرید خانوار، بار تورمی این طرح را جبران کند. آمارها نشان میدهد سیاست حذف ارز ترجیحی با ایجاد شوک از جانب عرضه باعث بروز تورم موقت در خردادماه شد اما در تیر و مردادماه با تخلیه اثر تورمی آن، شاهد کاهش کم سابقه نرخ تورم ماهانه از ۱۲.۲ خرداد به ۲ درصد مردادماه هستیم.

دستاوردها و لزوم ادامه مراقبتها

با توجه به پایان تدریجی شوک تورمی حذف ارز ۴۲۰۰ تومانی، اکنون مولفههای پولی مهمترین عامل باقی مانده تورم در کشور هستند. نقدینگی و به ویژه پایه پولی در شرایط فعلی اقتصاد ایران، عامل عمده تورم بالای فعلی هستند که کنترل آنها، کاهش تورم در ماههای آینده را تضمین میکند. کنترل ترازنامه بانکها؛ نظارت بر اضافه برداشت بانکها؛ الزام بانکها به سپرده وثیقه بابت اضافه برداشت از منابع بانک مرکزی و اصلاح ساختار بانکها و اصلاح رابطه بانکها با بانک مرکزی از مهمترین اقدامات دولت است که باید با جدیت برای به ثمر نشستن تلاشهای یک سال گذشته ادامه یابد.

نظر شما