گروه جامعه ایرنا - وام قرض الحسنه ازدواج در دهههای اخیر به یک ابزار تشویقی و حمایتی دولت با هدف ترغیب جوانان به تشکیل خانواده تبدیل شده است تا از این مسیر هم مشکلات و آسیبهای ناشی از تجردگرایی مرتفع شود و هم در جامعهای که رو به سالمندی میرود، با تشکیل خانواده، زمینه برای رشد فرزندآوری و بهبود شرایط جمعیتی کشور فراهم شود.

اگرچه وام ازدواج در گذشته نیز وجود داشت ولی از سال ۱۳۹۴ پای آن به قوانین سالانه بودجه کشور باز شد؛ پس از آن هر سال به اشکال مختلف در قوانین بودجه سقف و رقمی برای این نوع وام مشخص میشد اما مشکل از همین نقطه یعنی از جایی شروع شد که سقف تعیین شده برای پرداخت وام از توان وام دهی بانکها فراتر رفت.

قرار گرفتن وام ازدواج در کنار تسهیلات تکلیفی دیگری که هر ساله در قانون بودجه تکرار میشود، نظیر وام فرزندآوری، اشتغال، ایثارگران، مددجویان و مشاغل خانگی سبب شده تا به دلیل محدود بودن منابع قرض الحسنه بانکی، بانکها توان پرداخت این وام را نداشته باشند و نتیجه اینکه تعداد زوجهایی که در صف وام ازدواج میمانند، روز به روز بیشتر میشود.

از این رو دولت در لایحه بودجه سال آینده پیشبینی کرده است که مدل پرداخت وام ازدواج با تغییراتی همراه باشد؛ بر اساس متن لایحه دولت، بانک مرکزی مکلف میشود به میزانی که هیات عالی بانک مرکزی تا پایان فروردین ماه مصوب میکند، سهم بانکها از تسهیلات قرضالحسنه نظیر قانون جوانی جمعیت را از محل سپردههای قرض الحسنه اعم از جاری و پسانداز شبکه بانکی پس از کسر سپرده قانونی بابت تسهیلات قرض الحسنه از جمله اشتغال، ازدواج، فرزندآوری، ودیعه یا خرید یا ساخت مسکن ایثارگران را از طریق بانکهای عامل معین و ابلاغ کند.

آخرین وضعیت وام ازدواج؛ پرداخت ۱۰۸ همت به متقاضیان

نگاهی به آخرین آمار بانک مرکزی از پرداخت وام قرض الحسنه ازدواج و فرزندآوری گویای آن است که شبکه بانکی کشور تا ۲۵ مهر امسال در مجموع ۱۳۲ هزار میلیارد تومان پرداختی در این حوزه به ۶۱۷ هزار و ۱۳۲ متقاضی داشتهاست؛ از این رقم، سهم وام ازدواج بیش از ۱۰۸ هزار میلیارد تومان به ۳۲۵ هزار متقاضی بوده است.

به گفته محمد شیریجیان معاون سیاستگذاری پولی بانک مرکزی، به منظور کاهش صف متقاضیان متقاضیان، ۵۰۰ هزار میلیارد ریال از سپرده قانونی بانکها نزد بانک مرکزی انجام شده است و این منابع باید حداکثر در مدت سه ماه توسط هفت بانک عامل منتخب شامل صادرات ایران، رفاه کارگران، ملی ایران، تجارت، سپه، پست بانک ایران و ملت برای اعطای حداقل ۱۵۰ هزار فقره تسهیلات ازدواج و ۱۰۰ هزار فقره تسهیلات فرزندآوری بهکار گرفته شود.

باید این نکته را گفت که تزریق ذخیره ۵۰ همتی بانک مرکزی از محل آزادسازی حسابهای قرضالحسنه نیز نمی تواند کسری موجود برای تامین وام قرض الحسنه را جبران کند زیرا بر اساس بررسی مرکز پژوهشهای مجلس از منابع و مصارف تخمینی تسهیلات قرض الحسنه سال ۱۴۰۳ کسری حدود ۲۰۰ هزار میلیارد تومانی در این بخش وجود دارد و شاید سیستم بانکی مجبور شود با روشهایی مانند فشار به ترازنامه بانکها و کاهش سهم بخش غیردولتی از تسهیلات بانکی، محدود کردن ثبت نام تسهیلات ازدواج، فرزندآوری و اشتغال در سال ۱۴۰۳، این کسری را جبران کند.

به باور کارشناسان این مرکز، مهمترین دلیل به وجود آمدن این کسری، رشد بالای ۶۶ درصدی تسهیلات ازدواج است که بالاتر از متوسط رشد نقدینگی و تورم در سال۱۴۰۳ است.

صفی که کوتاه نمیشود

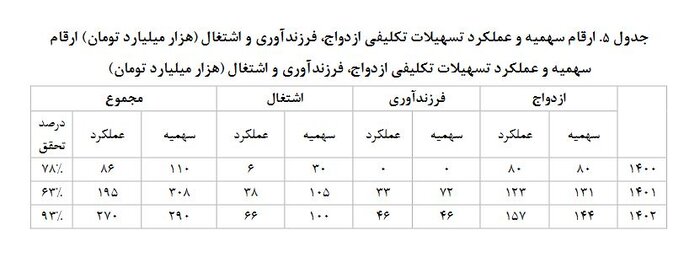

نکتهای که درباره وام ازدواج باید متذکر شد، اینکه بخشی متقاضیان دریافت این تسهیلات از سال گذشته جا مانده و به امسال منتقل شده اند؛ یعنی اینکه امسال نیز نوبت وام بخشی از زوج های جوان به سال آینده منتقل میشود زیرا ارقام سهمیه و عملکرد شبکه بانکی برای سه سال اخیر نشان میدهد که افراد زیادی موفق به دریافت وام ازدواج و فرزندآوری در سال ۱۴۰۲ و ۱۴۰۳ نشده و در صف دریافت قرار دارند.

به طور دقیقتر در سال ۱۴۰۲ در مجموع ۴۱۷ هزار نفر در پایان سال موفق به دریافت تسهیلات ازدواج و فرزندآوری نشده و در صف باقی ماندهاند که در سال ۱۴۰۳ نیز این رقم افزایش پیدا کرده است.

علت اصلی بروز این مشکل و طولانی شدن صف وام ازدواج کافی نبودن منابع قرض الحسنه شبکه بانکی برای پرداخت تسهیلات است زیرا سقف فردی تسهیلات ازدواج و فرزندآوری در طول سنوات اخیر رشد قابل ملاحظهای (بیشتر از نرخ رشد نقدینگی و تورم) داشته است که در نهایت منجر به عدم تکافوی منابع قرض الحسنه شبکه بانکی برای پرداخت این نوع تسهیلات ارزان شده است.

از سوی دیگر نگاهی به تسهیلات تکلیفی شبکه بانکی نشان می دهد که برای تقویت این بخش نیازمند تقویت جذب سپرده های قرضالحسنه از سوی بانکها هستیم زیرا منابع قرض الحسنه از دو روش «رشد مانده سپرده قرض الحسنه» و «میزان بازگشت تسهیلات تکلیفی قرض الحسنه» تامین میشود.

بنابراین با توجه به میزان عملکرد تسهیلات تکلیفی قرضالحسنه در ادوار گذشته (بیش از ۷۲۰ هزار میلیارد تومان) میتوان گفت تمامی مانده قرض الحسنه تا پیش از سال۱۴۰۳ صرف تسهیلات تکلیفی شدهاست و تنها میتوان بر رشد سپردهها و میزان بازگشت تسهیلات قرض الحسنه ادوار گذشته در سال ۱۴۰۳ اتکا کرد.

به بیان دیگر، می توان گفت که تا انتهای سال ۱۴۰۲، بیش از مانده سپرده قرض الحسنه موضوع منابع تسهیلات قرض الحسنه تکلیفی، تسهیلات اعطا شده است.

بانکها چقدر منابع قرض الحسنه دارند؟

نکتهای که درباره پرداخت وام ازدواج وجود دارد، رقم دقیق منابع قرض الحسنه در نظام بانکی کشور است زیرا همانگونه که گفته شد، منبع اصلی پرداخت تسهیلات قرضالحسنه، وجود منابع قرضالحسنه در بانکها است. طبق آخرین برآوردها مجموع منابع تخمینی شبکه بانکی غیر از بانکهای قرض الحسنه معادل ۳۱۹ هزار میلیارد تومان است که باید همه تسهیلات تکلیفی در حوزه های دانش بنیان، ازدواج، فرزندآوری، اشتغال مددجویان و معلولان، مسکن ایثارگران و .... از همین محل تامین شود.

در مجموع با توجه به محاسبات انجام شده مشخص شده است که با فرض پاسخ به تمام درخواستهای تسهیلات تکلیفی، شبکه بانکی با کمبود منابع مواجه است اقدام بانک مرکزی از آزادسازی ۵۰ همتی ذخایر قانونی منابع قرض الحسنه (تقریبا معادل ذخایر قانونی سپردههای قرضالحسنه پس انداز که در محاسبه منابع کسرشده بود) در همین راستا بوده هرچند از منظر پولی اقدام نامناسبی به شمار می رود که بر پایه پولی و رشد نقدینگی اثرگذار است.

بر این اساس به نظر می رسد اگر مسیر رشد تسهیلات تکلیفی در سال ۱۴۰۴ به همین منوال ادامه یابد و تبصره مورد نظر دولت در راهروهای مجلس دستخوش تغییرات شود، میتواند منجر به تشدید وضعیت کسری منابع لازم برای تسهیلات تکلیفی در شبکه بانکی شود.

به نظر میرسد در شرایط کنونی ارقام کنونی مندرج در قانون بودجه ۱۴۰۳ برای پرداخت تسهیلات ازدواج فراتر از توان تسهیلات دهی قرض الحسنه شبکه بانکی است و باید به سیاست گذار نظام بانکی اجازه داد برای جلوگیری از تشدید ناترازی در این بخش اختیارات لازم را در زمینه سقف تسهیلاتدهی داشته باشد.

نظر شما