یکی از مهمترینِ این پدیدههای مذموم مالی و اقتصادی، پولشویی است. ظهور و رواج پدیده پولشویی یا تطهیر پول، آثار مهلک، مخرب و در برخی موارد، جبران ناپذیری بر اقتصاد، جامعه و سیاست جهان از گذشته تا به امروز داشته است؛ در واقع، پولشویی به عنوان یک جرم مالی و بزه اقتصادی، پیامدهای منفی چشمگیری بر فرآیند رشد و توسعه اقتصادی کشورها، به ویژه کشورهای در حال توسعه، کمتر توسعه یافته و اقتصادهای نوظهور، برجا گذاشته و بهدنبال آن، مناسبات اجتماعی و سیاسی آنها را نیز به شدت تحت شعاع خود قرار داده است.

به همین علت است که مواجه، مدیریت و کنترل مدون، برنامهریزی شده و ساختارمند پدیده پولشویی، در دستور کار سیاستگذاران اقتصادی و سیاسی حاکمیتهای جهانی و نهادهای قضایی و امنیتی بینالمللی قرار گرفته است. نظر به اینکه در سالهای اخیر، به سبب توسعه زیرساختارهای ارتباط مجازی و دیجیتال، سرعت انتقال اطلاعات و ارسال دادههای مختلف افزایش یافته، عامه مردم نیز با نام پدیدههای اقتصادی همچون پولشویی، بیشتر آشنا شدهاند.

اما این تسهیل جریان خبری و اطلاعاتی، میتواند بُعد آسیبزننده و مخربی هم داشته باشد؛ به عبارت دیگر، هنگامی که بحث و گفتوگو پیرامون یک مفهوم، مولفه و یا پدیده مذموم مالی و اقتصادی از حوزه تخصصی خارج شده و به بستر عمومی جامعه راه مییابد، امکان وقوع جرایم سازمانیافته مالی و بزهکاریهای اقتصادی از طریق سوءاستفاده عاملان از اعتماد اجتماعی و ناآگاهی عموم مردم با دانش تخصصی این شاخه، افزایش مییابد.

وقتی گفتوگو پیرامون یک مفهوم یا پدیده مذموم مالی و اقتصادی از حوزه تخصصی خارج و به بستر عمومی جامعه راه مییابد، امکان وقوع جرایم سازمانیافته مالی و بزهکاریهای اقتصادی با سوءاستفاده عاملان از اعتماد اجتماعی و ناآگاهی مردم با دانش تخصصی این شاخه، افزایش مییابد در مورد مساله پولشویی نیز چنین فرضیهای صادق است؛ در واقع به علت پیچیدگی عملیات پولشویی و گستردگی آثار و پیامدهای اقتصادی و اجتماعی آن، ناآشنایی و شناخت آحاد جامعه نسبت به این مفهوم ضد اقتصادی، میتواند با پیامدهای منفی بالقوه عمیق و جبرانناپذیر فردی و اجتماعی و حتی حاکمیتی همراه شود.

بنابراین مبتنی بر این مهم و در راستای آگاهی بخشی عمومی، در سلسله مطالبی، به واکاوی پدیده پولشویی و هر آنچه که یک فرد غیرمتخصص در حوزه مهندسی مالی و اقتصاد در باب این مفهوم نیاز است بداند، میپردازیم.

پولشویی یا تطهیر پول چیست؟

طبق دستورالعمل حقوقی کنوانسیون وین و کنوانسیون پالرمو، پولشویی یا شستشوی پول آلوده و یا تطهیر پول (money laundering)، فعالیتی محرمانه در مقیاس بزرگ، گروهی، مستمر و بلندمدت است که میتواند از محدوده سیاسی و جغرافیایی یک کشور نیز فراتر رفته و فرآیندی است که در آن، عواید و درآمد مالی حاصل از یک فعالیت مجرمانه برای ناپدید کردن منشا غیرقانونی آن، پنهان نگه داده میشود.

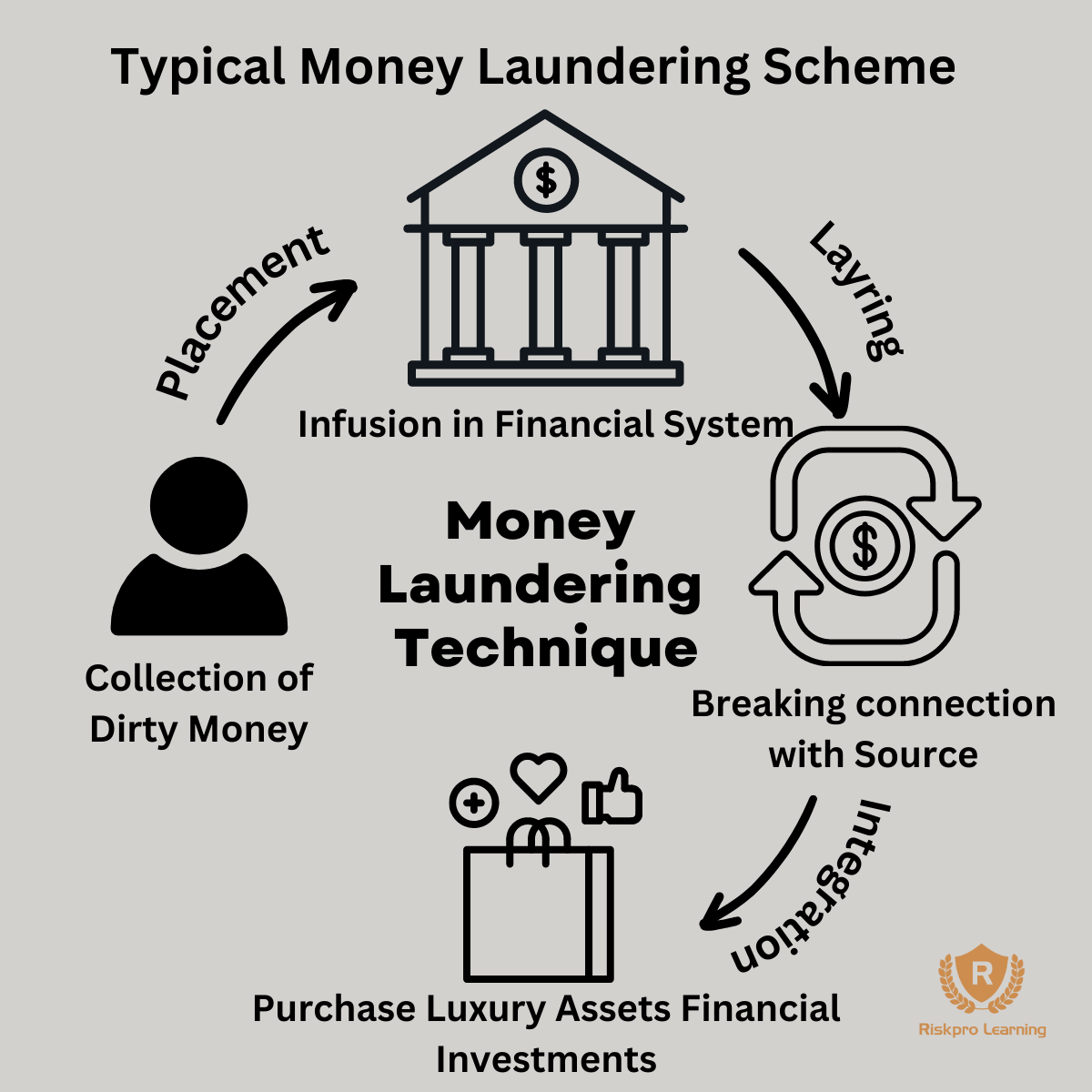

در تعریفی گویا و ساده، در پولشویی، عاملان، منبع درآمد حاصل از یک فعالیت مالی و اقتصادی غیرقانونی را مخفی کرده و بعد از چند مرحله مبادله تجاری با آن پول، جلوهای پاک و قانونی به این منبع مالی میبخشند. تعابیر و اسامی بهکارگرفته شده برای پدیده پولشویی، آنچه در این جرم رخ میدهد را به طور کامل شرح میدهد. در واقع در پولشویی، پول غیرقانونی و کثیف آنقدر در گردش مالی قرار میگیرد تا در پایان کار، شکل قانونی و پاک به خود بگیرد و این جریان مبتنی بر «پالایش و شستوشوی پول» از طریق برخی معاملات تجاری، بازرگانی، صنعتی، تولیدی و حتی مالی و بانکی است.

فلسفه پولشویی

فرآیند پولشویی مشتمل بر مجموعهای از رویدادهای پیچیده با هدف تبدیل دستاوردهای مالی غیرقانونی به داراییهای به ظاهر مشروع است و این کار، علاوه بر عواید فراوان، خطرات مهلکی نیز در پی دارد. در تبیین فلسفه پولشویی میتوان گفت، اقدامات بزهکارانه و فعالیتهای مجرمانه مانند قاچاق مواد مخدر، انسان و اسلحه، کلاهبرداری، فیشینگ (کلاهبرداری اینترنتی) و فساد مالیِ سازمانی و اداری دولتی و خصوصی، منفعت و آورده مالی بسیار سرشاری را برای افراد یا گروههای مجرمانه و غیرقانونی، به همراه دارد.

با این حال، ریسک بسیاری بالایی نیز در یک عملیات پولشویی محتمل بوده که توجه مقامهای ناظر و متولیان قضایی و حقوقی ملی و فراملی به فعالیت غیرقانونی این افراد و گروهها جلب شده و تحت تعقیب کیفری قرار گیرند. لذا، برای اینکه بتوانند آزادانه از عواید مالی حاصل از عملکرد و اقدامات مجرمانه خود بهرهمند شوند، باید بتوانند منشاء و منبع غیرقانونی این جریان درآمدی را پنهان کنند.

در واقع مجرمان مالی از بستر پولشویی استفاده میکنند تا این وجوه و گردش نقدی بزهکارانه خود را، دارای خاستگاه قانونی و تمیز جلوه داده و بتوانند از ماهیت چندوجهی این فرآیند ممنوعه مالی، که هر بخش از آن نقش مهمی در مبهم کردن منشاء غیرقانونی و ادغام و یکپارچهسازی وجوه مجرمانه کسب شده در نظام مالی و حقوقی یک کشور دارند، سوءاستفاده کنند.

در پولشویی، پول غیرقانونی و کثیف آنقدر در گردش مالی قرار میگیرد تا در پایان کار، شکل قانونی و پاک به خود بگیردبستر نظاممند و استاندارد بینالمللیِ مقابله با پولشویی

مبارزه با پولشویی (Anti-Money Laundering) به شبکهای از قوانین، مقررات و رویههایی اشاره دارد که با هدف کشف تلاشها برای پنهان کردن وجوه غیرقانونی حاصل از معاملات، انجام میشود.

مبارزه با پولشویی به دنبال یافتن فرآیند مخفی کردن ابعاد مختلف از فرار مالیاتی و قاچاق مواد مخدر، انسان و اسلحه تا فساد عمومی و تامین مالی افراد و گروههاست. نظام مبارزه با پولشویی در سازمانهای دولتی و موسسههای مالی بزرگ برای نظارت بر فعالیتهای بالقوه مشکوک به پولشویی اجرا میشود. تلاشهای ضد پولشویی به دنبال این است که پنهان کردن سود حاصل از جرم و جنایت را دشوارتر کند.

مقررات مبارزه با پولشویی موجب خلق چارچوب نظارتی پیچیدهای شده که مؤسسههای مالی را ملزم میکند در بررسی سنوات، اسناد، مدارک و اطلاعات مشتریان خود دقت لازم را انجام دهند و برای ارزیابی خطرات پولشویی، تراکنشهای مشکوک را جستوجو و گزارش کنند. مبتنی بر این فرآیند، سایر حوزههای قضایی در جهان نیز برای مبارزه با پولشویی، اقدامات مشابهی را اتخاذ کردهاند.

قوانین و مقررات مبارزه با پولشویی پاسخی به رشد صنعت مالی، لغو کنترل سرمایههای بینالمللی و سهولت فزاینده در زنجیرههای پیچیده تراکنشهای مالی است. استاندارد بینالمللی برای مبارزه با پولشویی و تامین مالی تروریسم توسط گروه ویژه اقدام مالی (FATF) ایجاد شده که سازمانی متشکل از ۳۸ عضو است و مسئولیت اصلی آن، توسعه استانداردهای جهانی برای مبارزه با پولشویی است.

مبارزه با تامین مالی تروریسم FATF در اجلاس سران جی هفت (G-۷) در پاریس در سال ۱۹۸۹ بنا نهاده شد و با همکاری نزدیک با دیگر سازمانهای بینالمللی کلیدی از جمله صندوق بینالمللی پول، بانک جهانی، سازمان ملل متحد و نهادهای منطقهای، در مسیر مبارزه با پولشویی قرار گرفت.

سهم جریانهای پولشویی، سالانه به بیش از ۷ درصد از میانگین تولید ناخالص اقتصادی جهان رسیده و سال ۲۰۲۰ تا کنون با افزایش ۶۶ درصدی همراه بوده استآیا امکان مهار بسترهای پولشویی وجود دارد؟

تحقیقات صندوق بینالمللی پول در سال ۲۰۲۳ نشان داد، با توجه به نزدیک شدن سهم جریانهای پولشویی سالانه به بیش از ۷ درصد از میانگین تولید ناخالص اقتصادی جهان و افزایش قابل توجه ۶۶ درصدی آن از ۲۰۲۰ تا به امروز(چهارسال)، اجرای یکپارچه، مستمر و فزاینده قوانین و مقررات مبارزه با پولشویی میتواند در یک چشمانداز ۱۵ تا ۲۰ ساله، به مهار نسبی پولشویی (و نه توقف کامل آن) منجر شود.

همچنین در این گزارش ۲۸۰ صفحهای که با نام «مهار پولشویی؛ الزامی غیرقابل چشمپوشی در هزاره جدید» منتشر شده، عزم همگانی و فراگیرِ حاکمیتهای سیاسی در سراسر جهان، چه در اقتصادهای نوظهور و در حال توسعه و چه در اقتصادهای پیشرفته و توسعه یافته، در طراحی و اجرای سامانههای شفافیت مالی، به عنوان ضامن تحقق اهداف متعالی و مورد نظر در این بخش بیان شده است.

منابع:

A group of authors(۲۰۲۴),“Reference Guide to Anti-Money Laundering and Combating the Financing of Terrorism”, Second Edition , Reporting in the International Bank for Reconstruction and Development/The World Bank/ The International Monetary Fund

A group of authors(۲۰۲۴),”Anti-Money Laundering and Countering the Financing of Terrorism National Priorities”, Reporting in Financial Crimes Enforcement Network U.S. Department of the Treasury

A group of authors(۲۰۲۴),”Anti-Money Laundering and Combating the Financing of Terrorism and Illegal Organisations Guidelines for Financial Institutions”, Guidelines for Financial Institutions

A group of authors(۲۰۲۳),” HANDBOOK ON ANTI-MONEY LAUNDERING AND COMBATING THE FINANCING OF TERRORISM for Nonbank Financial Institutions”, Guidelines and Reporting of Asian Development Bank

A group of authors(۲۰۲۳),”Anti-Money-Laundering (AML) & Countering Financing of Terrorism (CFT) Risk Management in Emerging Market Banks”, Reporting in International Finance Corporation,World Bank group

FATF group(۲۰۲۴),”Opportunities and Challenges of New Technologies for AML/CFT”, The Financial Action Task Force (FATF), Paris, France, https://www.fatf-gafi.org/publications/ fatfrecommendations/documents/opportunities-challenges-new-technologies-aml-cft.html

https://www.fincen.gov

https://home.treasury.gov

https://membercheck.com

https://complianceconcourse.willkie.com

http://bankersacademy.com

نظر شما